一、8月份铁合金市场走势回顾

自8月8日硅锰,硅铁期货上市以后,两者均振荡走低,其中硅铁较硅锰表现抗跌。硅铁1501合约开盘5892元,月内交投于5956-5514元,1501和1505合约呈近低远高排列,正价差为30元;锰硅1501合约开至6560元,月内交投于6694-6352元,1501和1505合约逐步转向近高远低,负价差为32元。截止8月28日,硅铁1501合约较开盘价收跌1.9%至5780元,锰硅1501合约较开盘价收跌2.77%至6378元。现货方面,硅铁厂家报价较7月小幅提升,其中内蒙古75#C硅铁较7月末上涨100元至5600元/吨,同比下滑150元/吨或2.6%;贵州FeMn65Si17硅锰现货价较7月末下滑75元至6275元/吨,再创年内新低,同比下跌525元/吨或7.7%。

二、基本面分析

1、铁合金整体产能过剩

我国铁合金生产和消费均居世界第一,其中我国硅铁产量和消费量分别占世界65%和57%,硅锰产量和消费量则分别占世界总计的70%左右。目前市场预期2014年硅铁将呈供大于求,产能过剩现象仍然继续存在,其中2014年硅铁需求约452万吨,而全国硅铁产量为573万吨。硅铁的供需关系给其中期价格定下了较悲观的基调,提醒投资者需以反弹抛空为主。

2、下游需求

2.1 粗钢增速有所放缓,不利于拉动铁合金需求

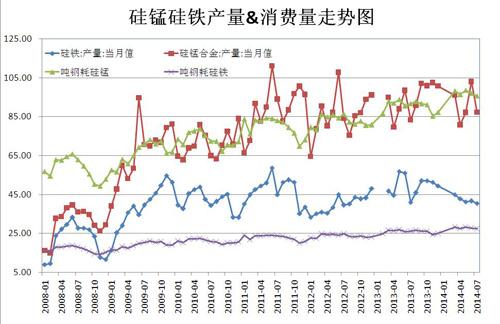

钢铁是铁合金的直接下游行业,其景气度直接影响铁合金价格走势。“十一五”以来,受中国粗钢产量大幅增长、市场需求增加的拉动,我国铁合金产能和产量均位居世界第一,产量约占世界总产量的40%,今年1-7月铁合金累计产量2140万吨,同比增长8.7%,连续5年维持增长,但其增速创2012年5月来新低,表明铁合金产量增速有所放缓。其中1-7月硅铁累计产量294.1万吨,占铁合金产量比例为13.7%(去年同期为17.1%),产量同比增长0.19%,远低于去年同期高达15.4%的增速;同时,1-7月硅锰累计产量619.39万吨,占铁合金产量比例为28.9%(去年同期为29.9%),产量同比增长3.38%,高于去年同期仅0.84%的增速。此外,今年1-7月国内粗钢产量为4.8076亿吨,按吨钢消耗14公斤硅锰计算,共计消耗硅锰673.06万吨,吨钢消耗4公斤硅铁计算,共计消耗硅铁192.3万吨;2014年预计粗钢产量为8.1亿吨,预计需要消耗硅锰1132万吨,硅铁324万吨。

金属镁行业方面,目前中国金属镁产能约为160万吨,实际产量约70万吨,生产1吨金属镁约消耗1.1吨75#硅铁,因此金属镁对硅铁的需求为80万吨,预计2014年金属镁消耗硅铁将达93万吨,该增量占硅铁总产量比重较小,且短期内难以得到快速发展,对拉动硅铁的需求的作用十分有限。

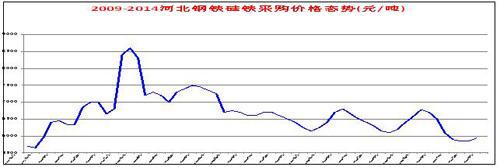

2.2、内销-钢厂铁合金采购价相对持稳

从定价模式来看,铁合金定价以钢厂招标定价为主,北方主要参考河钢,华东看沙钢。钢厂占据绝对话语权,钢厂招标价格一般一个月变化一次。具有风向标意义的江苏沙钢和河北钢铁(行情,问诊)的8月75B硅铁的招标价均较7月上调50元至6000元,5990元,这对招标形势形成重要利好支撑。在此影响下,市场信心得到一定程度提升。8月底,钢企则开启了9月硅铁招标活动,目前仅少数几家钢企确定了最终采购价。其中酒钢和武钢9月硅铁75B到厂含税价均较8月持平,分别为5850元/吨和6150元/吨。市场预计河钢和沙钢的采购价也较8月持平。

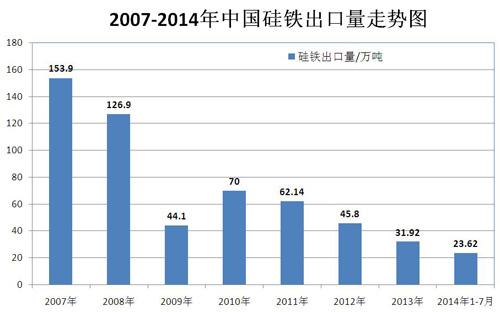

2.3、出口-硅铁出口量逐年下滑

近几年我国硅铁出口量逐渐下滑。其原因主要有高达25%的出口关税限制,近几年边贸活跃,影响正规出口以及近几年俄罗斯硅铁不断占据国际市场。今年1-7月中国累计出口硅铁23.62万吨,同比增加22.31%。该累计出口量仅占同期硅铁产量的8%,加上除去吨钢耗硅铁192.3万吨外,国内硅铁还剩余78.18万吨。数据显示,不断走低的出口量难以有效帮助消化国内高企的产量。

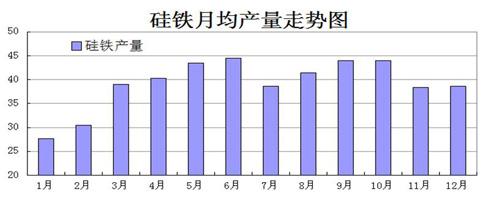

2.4、关注硅铁生产的季节性因素

从生产的季节性特征来看,每年的9-10是硅铁的生产旺季,产量呈逐步上升态势,而11月-1月产能则呈下滑态势。据悉,宁夏地区铁合金的新上项目必须在9月底前完成送电开工,否则新增产能得不到政府供电,因此9月份的集中开工会给硅铁带来明显压力。从钢厂需求的季节性特征来看,由于11月以后即将入冬,钢厂需要储备铁合金、焦炭、铁矿石等一些原料产品,冬储会带动相关品种价格上涨,不过同时也需注意,近几年,冬储因素有所弱化,部分由于铁路运力的宽松,因此该因素所带来的支撑作用或需打折。最后,冬季运力较为紧张,而铁合金定价一般是到厂承兑价,运费占比约为5%,运费上涨也会带来成本的上涨。

三、铁合金成本支撑相对有限

1、锰矿进口量持续增加

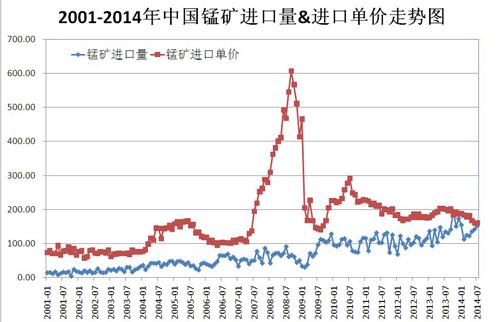

锰硅合金的生产成本主要由锰矿、电力和焦炭构成,其中锰矿约占60%,电费约20%-25%,焦炭约10%-15%。 锰矿方面,中国锰矿价格严重紧张,每年需大量进口,进口依赖度达30%多,今年1-7月累计进口锰矿940万吨,同比增加8%,为连增20个月,但远低于去年同期高达27%的增速。7月锰矿进口单价为160美元/吨,较去年同期的200.3美元/吨下滑20.1%,持平于6月,创下2009年9月来的低点。

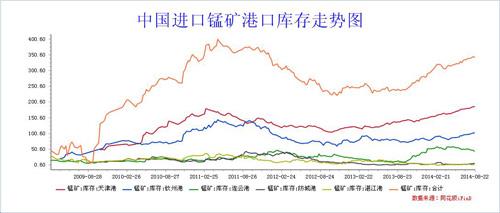

2、锰矿库存高企,锰矿价格处于年内低点

锰矿进口量和产量的不断增加导致国内港口锰矿库存居高不下。截止8月22日,国内港口锰矿库存总计342.1万吨,较7月末增加3.6万吨,接近于年内8月15日创下的历史高点,即344.8万吨,其中天津港为186万吨,环比增加6万吨;钦州港为102万吨,环比亦增加4万吨。锰矿库存处于历史高点附近,使得锰矿价格持续下跌。截止8月28日,天津港澳矿Mn48矿石车板含税价为34.5元/吨,钦州港加蓬矿Mn46矿石车板含税价为32元/吨,两者均较7月持平,且处于历史低点。

3、电力价格

硅铁的生产成本主要由电力、硅石和兰炭等构成。其中电力在硅铁生产成本中的比重最大,约占60-70%,兰炭约25-30%,硅石价格便宜,成本占比很低,约2%。8月有消息称“全国上网电价预下调0.01元/千瓦时,各地下调幅度会有所差异,具体下调时间尚未最终确定”,该消息令部分市场人士开始猜测硅铁价格是否会下调。但据“我的钢铁网”采访了宁夏地区供电局相关人士之后,得出即使全国上网电价下调0.01元/千瓦时但对于铁合金生产企业影响不大的结论,因生产企业执行的电价是销售电价。

而对于硅锰而言,作为其主产区之一的西南省份的电费有丰水期和枯水期之分,而硅铁无此影响。一般5-9月为丰水期,10-11月为平水期,12-2月为枯水期。目前贵州丰水期电价比基准电价(平水期)下调10%,即0.46元/度×10%×4000度/吨=184元/吨。广西自2014年7月起执行如下政策:7-9月份丰水期执行0.497元/度,10-12月份枯水期执行0.61元/度,11月比现在贵0.113元/度,按每吨硅锰消耗4000度电算,折合每吨约贵452元。短期内,电力价格暂无无明显上涨的可能,因此对硅锰和硅铁的支撑较为有限。

四、相关产业链品种走势

锰硅与螺纹钢及焦煤呈较强的正相关性,8月螺纹钢期货延续跌势,且跌幅进一步扩大,期间屡创年内新低,并与8月20日跌破3000元的整数关口支撑,截止8月28日4.3%至2937元;焦煤期货表现相对较强,整体呈振荡微涨。而硅铁则与锰硅及铁矿石呈较强的相关性,8月铁矿石期货持续下挫,在煤焦钢产业链中表现最为疲软,亦屡创年内新低。截止8月28日,螺纹钢1501合约收跌4.3%至2937元,创下上市以来的低点;焦煤1501合约振荡微涨,铁矿石1501合约重挫8.38%至623元/吨。煤焦钢产业链品种的疲软走势对硅铁,硅锰而言,带来下行压力。

五、后市展望及操作策略

全球宏观经济和货币政策方面,由于美国经济复苏加快,尤其是就业市场和房地产市场出现明显改善,令市场对美联储提前加息的预期不断升温,目前预期将会出现在明年下半年。此外,由于欧元区持续面临低通胀高失业率的风险,市场仍预计欧央行将进一步采取宽松的货币政策,受此刺激美元指数中期以上涨为主。中国方面,国内经济继续承受”调结构,改革的深化“所带来的下行压力,短期复苏速度有所放缓,尤其是国内房地产市场持续降温,限制钢材和铁合金需求,不过同时也寄望于中国政府能出台进一步的刺激政策以保证今年完成7.5%的GDP增长目标,若政策预期兑现,则将带来利多提振。

就铁合金本身基本面而言,虽然今年粗钢产量仍可能增加,但增速明显放缓,使得铁合金需求增速不及往年,而且由于铁合金上方存在巨大的产能过剩使得硅铁的中期价格明显承压。投机操作方面,硅铁需关注9-10月供应的增加,因可能会导致供需矛盾进一步加剧,操作上建议硅铁1501合约关注5850元-5950元的抛空机会,止损参考6050元附近;硅锰1501合约建议背靠6650元之下逢高空,入场点位参考6400-6500元。套利方面,虽然短期硅铁表现强于硅锰,但中期来看,硅锰表现或逐步转强,因其电费面临上涨可能,建议可进行买硅锰抛硅铁的套利,尤其是当硅锰跌至6300元以下,或硅铁涨至5850之上。(金融界)

- [责任编辑:Sophie]

收藏

收藏 打印

打印

信息快递

信息快递 行业报告

行业报告 期刊杂志

期刊杂志 企业名录

企业名录 短信彩信

短信彩信 数据定制

数据定制 会议服务

会议服务 广告服务

广告服务 贸易撮合

贸易撮合 企业网站建设

企业网站建设

在线询价

在线询价 联系方式

联系方式

评论内容