中国铁合金网讯:2020年,一场突如其来的疫情给中国经济乃至全球经济都带来了强烈冲击。在此背景下,中国政府出台一系列金融、财税等稳增长政策举措,逐步克服了疫情带来的各种不利影响,经济呈恢复性增长和稳步复苏态势,二季度经济增长由负转正,实现V型反转,彰显了中国经济发展的韧性和活力,也为下半年持续恢复打下了坚实的基础。

“大疫”当前,中国钢铁行业坚决贯彻党中央的决策部署,积极应对,统筹疫情防控和经济社会发展,经受住了考验,行业运行保持基本稳定,在国民经济和工业平稳发展中发挥了“压舱石”作用,为全国复工复产和经济社会稳定做出了贡献。上半年钢材市场先抑后扬,钢铁产量小幅增长,钢材价格企稳回升,钢材出口继续下降,但钢材进口增长显著;下半年中国经济持续向好,固定资产投资将稳步增长,制造业投资也将触底回升,新老基建共同发力,消费需求继续释放,出口贸易也将有所提升,钢材市场需求全面复苏是大概率事件。

一、钢铁产量:上半年钢铁产量总体小幅增长, 预计下半年继续保持。

国家统计局数据显示,今年1-6月份,国内生铁、粗钢和钢材产量分别为43268万吨、49901万吨和60584万吨,同比增长分别为2.2%、1.4%和2.7%。1-2月份,受春节和新冠疫情影响,钢铁产量发挥有限,但与去年同期相比粗钢产量仍表现出增长态势。3月开始,随着国内疫情得到有效控制,复工复产持续推进,需求逐步释放带动钢铁产量持续走高。6月份,我国生铁、粗钢和钢材产量分别为7664万吨、9158万吨和11585万吨,同比增长分别为4.1%、4.5%和7.5%。预计下半年,随着经济持续好转,钢铁产量或将继续保持增长态势。

今年1-6月份,钢筋、线材(盘条)、冷轧薄板、中厚宽钢带和焊接钢管五大品种累计产量分别为12321万吨、7619万吨、1663万吨、8006万吨和2659万吨,同比增长分别为2.3%、1.0%、-0.3%、7.2%和-0.6%。其中,中厚宽钢带、钢筋和线材(盘条)产量同比增长为正,这主要得益于上半年国内新老基建投资力度加大,带动建筑用钢和工程机械用钢需求增长;焊接钢管和冷轧薄板产量出现负增长,但降幅逐步收窄,这主要是由于上半年下游管道建设、汽车和家电等用钢行业恢复相对滞后所致。

二、原燃料供应:钢材市场持续恢复带动原燃料需求稳步增加,原料价格波动上行。

今年上半年,中国经济率先恢复并引领全球经济复苏,钢材需求逐步释放,加之长流程企业连续性生产等特点,带动中国钢铁产量不减反增,对原燃料需求旺盛。具体如下:

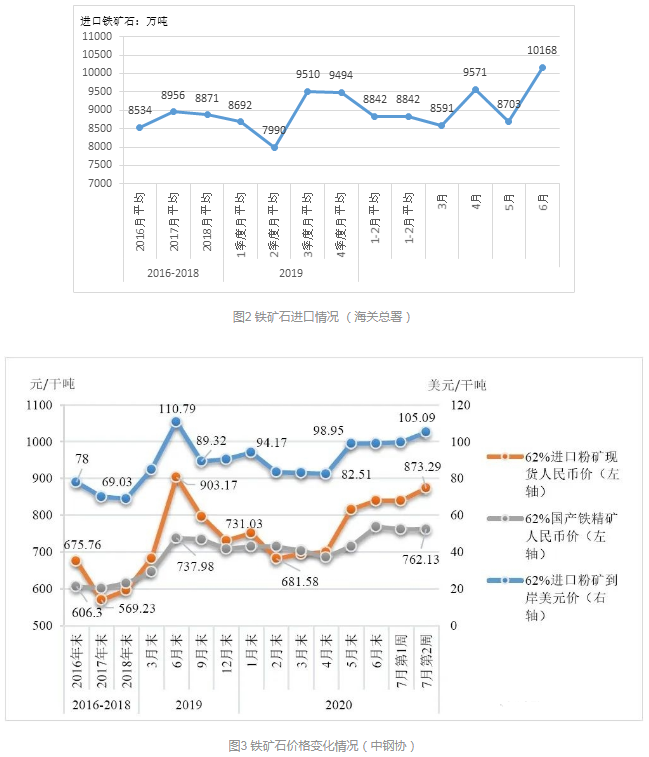

(一)铁矿石

据海关总署数据,今年1-6月份,累计进口铁矿砂及其精矿54691万吨,同比增加9.6%;其中6月份,铁矿砂及其精矿进口达到10168万吨,环比增长16.8%,同比大幅增长35.3%。供给方面,年初为传统发货淡季,叠加澳大利亚飓风与巴西雨季影响,两国出口的铁矿石发货量一度处于五年内低点。4月份以来,随着国内疫情逐步向好,下游行业复工复产加快,特别是国家推出的一系列稳增长措施提升了市场预期,带动用钢需求加速回升,铁矿石需求不断增加,进口量和进口价格波动上涨。

下半年,随着海外疫情逐步受控,马来西亚、南非和印度等国相继结束封港,铁矿石发运陆续恢复正常,来自澳大利亚的铁矿石到港量预计稳中有升。考虑到近40天的海运周期,以及巴西当前严重的疫情,预计三季度巴西铁矿石的到港量难以明显增加。我国南方雨季还在持续,加上夏季天气炎热,钢材消费逐步进入淡季,高炉开工率预计将有所下滑,钢厂对铁矿石的需求有望出现回落。但随着国内新老基建等一系列稳增长措施的持续落地,将对铁矿石需求形成有效支撑。预计三季度全球铁矿石供应持续宽松,我国铁矿石进口量将冲高后继续保持高位运行,但铁矿石进口价格上涨空间有限。

(二)焦炭

国家统计局数据显示,今年1-6月份,全国累计生产焦炭22869万吨,同比下降2.5%,较一季度收窄1.6个百分点。其中6月份,全国焦炭产量4017万吨,同比下降4.2%,但环比增长2.8%,呈连续2个月环比增长态势。焦炭产量连续多月的同比下降与2019年我国焦炭产量创历史新高有直接的关系。

由于今年多个省份年底前要完成焦化去产能任务,导致上半年焦炭产量低于上年同期。同时,今年上半年全球下游用钢需求持续下降,但印尼、澳大利亚等国并未减少炼焦煤产量,导致全球炼焦煤处于供大于求的状态,进口炼焦煤数量持续增加,一定程度压缩了国产焦炭的市场空间,焦炭价格低位运行。下半年,随着下游复工复产加快带动用钢需求回升,将稳定国内焦炭需求,但价格难以大幅上涨。

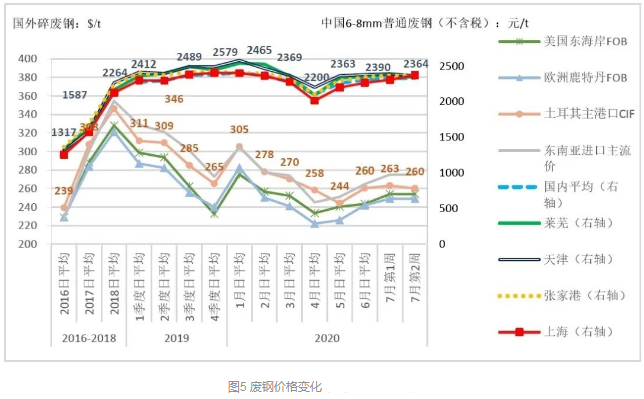

(三)废钢

今年年初土耳其废钢价格暴跌,引领全球废钢价格进入下行通道。而中国春节的传统淡季和新冠疫情进一步延续了废钢价格下行态势。4月份开始,随着我国疫情防控取得显著成效,铁矿石价格上涨,废钢备受青睐,采购量明显增加,价格呈现V型反转,直到6月份电炉钢厂废钢成本接近盈亏平衡点,废钢价格才趋于平稳,当前仍处于稳中微升的态势,但上涨空间有限。

三、钢材需求:上半年钢材需求先降后升,下半年复苏动力强劲。

下面将从建筑、汽车、机械、家电、能源、集装箱、船舶和铁道等八大行业阐述下游用钢需求情况。

建筑行业:国家统计局数据显示,1-6月份,全国房地产开发投资62780亿元,同比增长1.9%,1-5月份为下降0.3%;房地产开发企业房屋施工面积792721万平方米,同比增长2.6%,增速比1-5月份提高0.3个百分点。1-6月份,基础设施投资同比下降2.7%,但降幅比一季度收窄17.0个百分点。此外,近期国务院办公厅印发《关于全面推进城镇老旧小区改造工作的指导意见》,2020年新开工改造城镇老旧小区3.9万个,涉及居民近700万户;到2022年,基本形成城镇老旧小区改造制度框架、政策体系和工作机制;到“十四五”期末,结合各地实际,力争基本完成2000年底前建成需改造城镇老旧小区改造任务。显而易见,近三年全国老旧小区改造将成为增量建筑用钢需求。预计全年建筑行业将保持增长态势,用钢需求将超过去年同期水平。

汽车行业:据汽车工业协会数据,今年1-6月份,汽车产销分别完成1011.2万辆和1025.7万辆,同比分别下降16.8%和16.9%,降幅持续收窄,总体表现好于预期。其中6月份,汽车产销分别完成232.5万辆和230.0万辆,环比分别增长6.3%和4.8%,同比分别增长22.5%和11.6%,均刷新了6月份产销量的历史新高。下半年,随着经济好转,汽车产量将有较大幅度增加,预计全年用钢需求或与去年同期持平。

机械行业:国家统计局数据显示,今年1-6月份,制造业投资复苏仍相对乏力,但降幅较一季度收窄13.5个百分点。随着我国疫情防控形势持续向好,各地陆续出台了一系列政策措施,加快机械行业需求的恢复。但海外疫情仍在蔓延,对外出口严重受阻,以国内为主的内循环尚未完全确立,机械行业面临的形势依然较为严峻,但整体用钢需求仍在逐步恢复。预计下半年机械行业钢材需求将持续回升,但全年钢材消费呈小幅下降态势。

家电行业:国家统计局数据显示,今年1-6月份,家用电冰箱(家用冷冻冷藏箱)产量3759万台,同比下降6.9%,比1-5月份收窄5.8个百分点;家用冷柜(家用冷冻箱)产量1186万台,同比增长18.2%;空调产量10415万台,同比下降16.4%,比1-5月份收窄6.7个百分点;家用洗衣机产量3260万台,同比下降7.2%,比1-5月份收窄3.4个百分点。其中6月份,家电产量增长显著,家用电冰箱(家用冷冻冷藏箱)、家用冷柜(家用冷冻箱)、空调和家用洗衣机四大家电产量同比增长分别为21.7%、58.1%、12%和5.3%。下半年,随着经济进一步好转,家电产量将有较大幅度增加,全年用钢需求或将达到去年同期水平。

能源行业:国家统计局数据显示,今年1-6月份,原煤原油产量平稳增加,生产原煤18.1亿吨,同比增长0.6%;生产原油9715万吨,同比增长1.7%,加工原油3.2亿吨,同比增长0.6%,而一季度下降4.6%。电力和天然气生产节奏加快,上半年发电量33645亿千瓦时,同比下降1.4%,降幅比一季度收窄5.4个百分点;生产天然气940亿立方米,同比增长10.3%,比一季度加快1.2个百分点。下半年,随着各行各业生产节奏的回归和加快,将带动能源消耗快速增加;随着新老基建等一系列投资逐步落地,各地方全面推进在建重点工程建设、加大新投资项目开工力度等,石油天然气市场需求逐步释放,未来将带动钢材需求回升。

集装箱行业:上半年受疫情和全球海运市场景气度下降因素的影响,海运集装箱和铁路集装箱的运输业务年均出现较大幅度下降,尤其是海运集装箱运输业务下滑更为明显。国家统计局数据显示,今年1-6月份,金属集装箱产量3235.9万立方米,较去年同期减少29.0%,但月度同比下降幅度正逐步缩小。预计全年全球集装箱行业会有较大幅度下滑,我国集装箱产量预计会下滑10%-30%,用钢需求也将有一定幅度下降。

轨道交通:国家统计局数据显示,今年1-6月份,铁路机车产量358辆,动车组产量986辆,同比下降分别为35.1%和7.9%。下半年随着城市轨道交通建设的逐步加快,铁路用钢(这里仅指车体用钢和钢轨,其他用钢体现在基建)需求将逐步恢复。

船舶行业:据工信部公布数据,今年1-6月份,全国造船完工量1758万载重吨,同比下降10.6%,比5月份降幅收窄10个百分点;新承接新船订单量1247万载重吨,同比增长3.4%。截至6月底手持船舶订单量7654万载重吨,同比下降6.3%。今年上半年,我国造船完工量、新接订单量、手持订单量以载重吨计分别占世界市场份额的37.2%、67.5%和48.2%,继续保持国际领先。全年来看,船舶行业形势不容乐观,预计全年用钢需求量较去年有一定幅度下滑。

四、钢材价格:上半年钢材价格先抑后扬,下半年价格向好支撑较为充足。

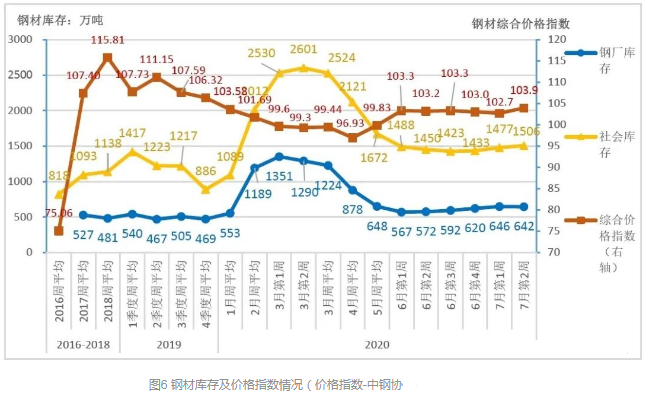

上半年中国乃至全球经济活动曾一度被按下“暂停键”,钢铁下游市场停摆,钢材需求不振,价格持续下行。据我的钢铁统计,3月份开始,随着中国疫情得到有效控制,各行各业陆续复工复产,钢材需求逐步释放,钢厂去库存化开始,但成交量滞后,钢材价格持续走低,库存压力转向社会库存,并将五大品种周度社会库存推高至历史高点2601万吨,随后钢材市场开始全面复苏。4月份开始,消费端复苏明显,钢厂和社会库存同步大幅下降,钢材价格波动调整达到年内最低点,建筑钢材价格恢复性上涨,引领中国钢材平均价格在4月底领先全球止跌反弹。截至5月底,钢材价格已恢复到2月底水平,但与去年同期相比仍有较大幅度下降。

进入6月份,受南方雨季影响,建筑钢材需求减少,螺纹钢和高线价格连续一个月下跌,截至7月3日,两个品种钢材价格跌幅均超过100元/吨,但其他钢材品种价格均保持上涨态势,一定程度上弥补了建筑钢材价格受雨季影响的下行,总体上钢材价格下跌幅度不是很大。7月初钢厂库存下降,社会库存提升,但与3月份不同,当前钢材价格小幅上涨,再次释放了市场复苏的信号。

总的来看,上半年中国钢材价格先抑后扬,短期内钢材价格下降主要源于南方雨季、淡季影响,未来随着南方雨季结束,建筑钢材价格将止跌反弹,从而带动钢材价格总体回升。此外,近期铁矿石价格依旧坚挺,废钢价格稳中微升,都将对钢材价格形成有力支撑。钢材价格有望在7月份迎来新一轮小幅上涨,下半年钢材价格下行空间有限,钢材综合价格指数有望达到去年二季度水平。

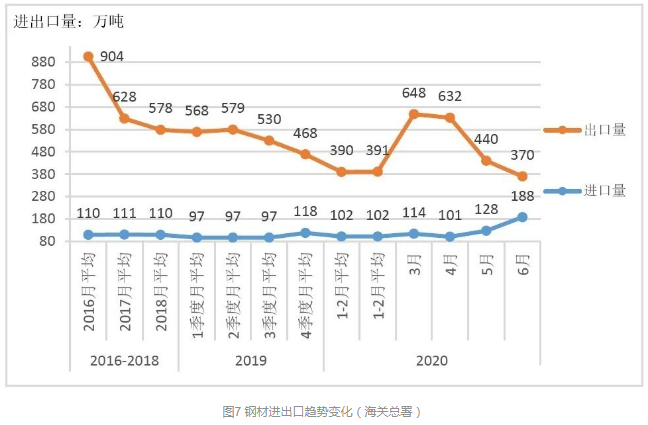

五、钢材进出口:上半年钢材出口继续下降,但进口大幅增加。

据海关总署数据,今年1-6月份,累计出口钢材2870.4万吨,同比下降16.5%,降幅较1-5月份继续扩大2.5个百分点;今年1-6月份,累计进口钢材734.3万吨,同比增加26.1%,增幅较1-5月份扩大14.1个百分点。今年1-6月份,累计净出口钢材2136.1万吨,折合粗钢净出口约2225万吨,同比减少752万吨。其中6月份,我国钢材出口环比继续下降15.9%,同比大幅下降30.3%,降幅继续扩大;进口持续增加,环比大幅增长46.7%,同比增长99.8%,创下近年月度进口新高。

今年1-6月份,我国钢材出口大幅下降、进口持续增加的主要原因:一是海外疫情至6月底仍未完全得到有效控制,多国采取了相关措施遏制疫情蔓延,导致许多行业无法正常进行生产和消费,下游用钢需求大幅萎缩;二是今年以来,东南亚国家粗钢产能持续释放,随着国内钢材需求持续回升,东南亚地区低价钢材加速回流国内,国内钢材进口持续增加。

出口方面,随着海外疫情蔓延逐步受控,未来将有越来越多的国家迫于经济压力开始加速复工复产,欧洲、美国、英国、意大利等国家和地区都相继发布了相关措施,支持复工复产。鉴于6月份反映的是前两个月订单,未来钢材出口仍将下降一段时间,全球经济活动逐步恢复后,预计三季度我国钢材出口或将企稳回升,但受国际形势变化影响,钢材出口仍具有很多不确定性。

进口方面,除中国外,全球钢铁产能过剩依然严重,海外疫情仍在持续,各国用钢需求持续下降,导致各地钢材供大于求。而中国4月份开始疫情逐步向好,下游用钢需求持续恢复,国内钢材价格逐步回升,全球各国钢铁生产商争相加大对中国钢材的出口。鉴于6月份反映的是前两个月订单情况,因此未来一段时间钢材进口仍将维持高位。

习近平总书记强调,要把满足国内需求作为发展的出发点和落脚点,加快构建完整的内需体系,逐步形成以国内大循环为主体、国内国际双循环相互促进的新发展格局,下半年中国经济持续向好有支撑。中国二季度经济数据由负转正,成为自新冠肺炎疫情暴发以来首个实现增长的主要经济体,也必将带动其他国家经济复苏。

随着“六稳”、“六保”、稳健货币、积极财政等一系列政策措施的加快落地,以及总理报告提出的“两新一重”的逐步落实,国民经济活动将进一步回暖,新老基建共同发力将带动固定资产投资继续大幅回升,制造业投资也有望随着经济复苏触底反弹,汽车、家电等主要下游用钢行业将延续回暖态势,下半年钢材市场全面复苏是大概率事件,钢材消费需求也将达到去年同期水平,建筑钢材仍将是带动钢材需求增长的主要动力,全年粗钢产量或将突破10亿吨。

内容来源:世界金属导报

*********************************

欢迎莅临

第八届电解锰国际会议暨锰系合金市场研讨会

时间:2020年8月19日-21日 地点:宁夏·银川

第17届中国铁合金国际会议

时间:2020年9月23日-25日 地点:重庆

中国铁合金网版权所有,未经许可,任何单位及个人均不得擅自拷贝或转载,否则视为侵权,本网站将依法追究其法律责任,特此郑重声明!

- [责任编辑:kangmingfei]

收藏

收藏 打印

打印 信息快递

信息快递 行业报告

行业报告 期刊杂志

期刊杂志 企业名录

企业名录 短信彩信

短信彩信 数据定制

数据定制 会议服务

会议服务 广告服务

广告服务 贸易撮合

贸易撮合 企业网站建设

企业网站建设

在线询价

在线询价 联系方式

联系方式

评论内容