中国铁合金网讯:

??明年上半年铁矿大概率将出现库存低点

A 全球经济恢复动能总体较好

目前海外新冠肺炎疫情虽然仍未得到控制,但是经济指标持续恢复加之疫苗量产利好消息提振,市场普遍预期疫情对于欧美国家经济的影响在边际减弱。美国12月Markit制造业PMI初值录得56.5,前值为56.7,虽小幅走低但仍稳定在高位,而且美国新屋开工、销售同比数据仍强劲,住房库存去化也较快;欧元区12月制造业PMI为55.5,前值为53.8,制造业景气度明显改善。从全球主要经济意外指数看,除美国经济意外指数外,欧洲、日本、花旗十国集团等经济意外指数在11月中旬以后均明显回升,表明实际经济情况好于预期,全球经济恢复动能较好。

流动性方面,美联储12月议息会议维持利率水平不变,称“继续每月至少以800亿美元增持国债和以400亿美元的速度购买MBS(住房抵押贷款支持证券),直到委员会的最大就业和价格稳定目标取得实质性进展为止”,货币政策宽松的取向未变。日本央行12月利率会议维持基准利率-0.1%不变,同时维持ETF和房地产投资信托基金购买规模,并将针对受疫情影响企业的特殊支持计划延长6个月至2021年9月底,将商业票据和公司债购买计划延长6个月至2021年9月底,超宽松货币政策基调未变。英国央行12月会议维持利率不变,称在通胀取得良好进展的证据出现之前不会收紧货币政策。欧洲央行12月10日的利率决议维持三大关键利率水平不变,并将欧洲紧急抗疫购债计划增加5000亿欧元。

国内方面,由于最早控制住疫情,各项经济指标一直稳步回升,流动性也维持在较宽松水平,3月以后单月的社会融资规模增速均维持在30%以上的高位水平,11月虽然下滑至7.05%,但是刚刚结束的中央经济工作会议强调政策不急转弯,缓解了市场对于货币政策进一步快速收紧的担忧。

总而言之,在国内外流动性仍维持宽松、多国开始注射疫苗、全球经济有望进一步修复的情况下,市场对明年尤其是明年上半年的通胀预期较强,美元走弱,铁矿石、铜、原油等品种均出现不同程度的涨幅。

图为全球主要经济意外指数走势

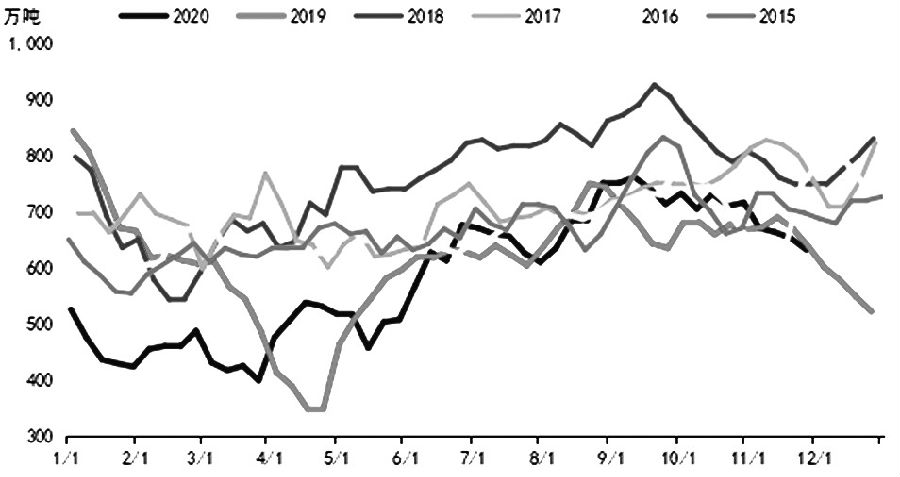

B 机构下调明年铁矿供应预期

首先,国内铁矿石短期累库不及预期。11月初时,市场普遍预期外矿发运将维持在偏高水平,国内45港铁矿石库存将在年底前增至1.4亿吨左右,但实际上发运和累库不及预期。澳大利亚和巴西是外矿供应的主要来源,11月后,澳大利亚、巴西铁矿石发运环比下降,港口铁矿石库存在11月后去库至今,最近才出现201万吨的累库。考虑到单周累库有船集中到港和唐山港口因天气封港4天影响疏港的原因,不足以认定库存拐点出现,加之近期澳大利亚和巴西发运仍未见显著增量,短期大概率仍难见到持续累库。

其次,巴西下调铁矿石目标产量导致中期供需预期更加紧张。根据四大矿山的三季度报告,澳大利亚三大矿山到明年仍然陆续有新项目,但均为替换现有产能,产能净提升空间不大,主要的产能增量在巴西淡水河谷。根据淡水河谷三季度报告的投产复产项目预期,明年上半年约有4700万吨新增产能,但在12月2日,淡水河谷超预期下调目标产量,将2020年铁矿石产量从原先预计的3.1亿吨—3.3亿吨下降到3亿吨—3.05亿吨,同时,预计2021年产量在3.15亿吨—3.35亿吨。如果按照该预计产量目标,铁矿新增供应量将大大低于原预期水平。明年上半年铁矿供应紧张预期加剧,铁矿石价格也在消息公布后出现加速上涨。

图为澳大利亚铁矿石周度发运量移动平均曲线

最后,从当前实际产量和发运来看,淡水河谷前三季度粉矿产量2.158亿吨,球团产量2255.8万吨,其中三季度粉矿和球团产量为0.974亿吨,为年内峰值,根据年度3.05亿吨目标反推的四季度产量仅为0.67亿吨,环比下滑幅度大。但矿山实际产量和发运情况仍需动态跟踪,若后期发运快速回升,则行情波动会加大。

表为全球四大矿山未来半年产能提升情况统计

另外,高盛在报告中预期全球铁矿石供应短缺的态势在2021年仍将持续,铁矿石将出现连续三年供不应求的情况。高盛预测2021年全球铁矿石市场将出现2800万吨的短缺,而2019年和2020年分别短缺2800万和4000万吨。2021年的短缺主要出现在上半年,对价格走升提供基本支撑。报告将62%国际铁矿石价格3个月及6个月目标价修订为140美元/吨及150美元/吨;全年基础上将2021年和2022年铁矿石价格预测,分别由90美元/吨及75美元/吨,大幅上调至120美元/吨和95美元/吨。

C 粗钢产能投放支撑铁矿需求

图为国内黑色金属冶炼及压延加工业固定资产投资同比增速

从国内黑色金属冶炼及压延加工业的固定资产投资增速看,2018年以来,随着供给侧改革进行以及钢厂利润改善,行业重新进入新一轮的固定资产投资增长,2018年与2019年累计投资增速分别为13.8%和26%,今年上半年投资增速虽然受到疫情扰动,但下半年投资加速增长,到10月为止累计投资增速录得24.8%的高增长。

新增投资和技术进步下粗钢产能不断增长,今年粗钢产量6月以后创下新高,而后维持在高位水平,国内粗钢产量月同比增速从6月的4.46%持续攀升至10月的12.74%。从近期产能投放情况看,数据显示11月新增投产的高炉7410立方米,产能合计660万吨,大修投产4706立方米,产能420万吨,合计1080万吨。12月陆续还有高炉投产,不完全统计称12月份新增高炉8810立方米,合计产能780万吨。11月、12月投产高炉产能1860万吨,预计明年持续有新产能释放。在看到粗钢供应增长潜力的同时,供应释放的节奏也十分关键。新版《钢铁产能置换实施办法》预计年底出台,政策调整尚不明朗的情况下,在投产能的进度会受到一定程度影响。12月是产能集中投放的时间,可以关注后期实际产量的释放情况。

图为国内粗钢产量月度同比增速(下方曲线)和粗钢日均产量

D 中期来看矿价不确定性较大

从中期看,因钢材需求尚未见拐点,粗钢产能也还在投放,按目前比较低的铁矿供应增长来看,明年铁矿还将维持偏紧的格局。而且一季度为铁矿发运季节性低位,巴西暴雨通常在此期间会造成对供应端的较大扰动,供需角度来看明年上半年铁矿大概率将出现库存低点。而铁矿高价下终将刺激供应恢复,随着巴西的逐步复产或者炼钢利润被挤压至倒逼钢厂减产的水平,下半年后矿价面临的不确定性较大。

宏观方面,目前主流预期为明年经济增速表现为前高后低。如果疫苗能得到量产和广泛接种,将加速经济恢复。美国方面还有新一轮财政刺激可能落地这一潜在利好。但长期来看,疫情和疫苗的博弈一旦明晰,宽松的货币政策将逐步退出,对更较远月份的期货价格将构成压制。

目前铁矿石期货价格较现货价格有较大的贴水,12月25日,青岛港61.5%的PB粉矿现货价折算盘面仍在1219元/吨,铁矿石2105期货收盘价贴水幅度维持在150元/吨的偏高水平,价差回归对铁矿石近月期货合约有更大的支撑。

从铁矿石月间价差的历史走势看,去年以来,炼钢产能投放和终端钢需韧性较强的大背景下,伴随原料进入上涨周期,铁矿石月间价差也多表现为正套走扩。2020年铁矿石2005-2009合约价差主要运行于0—80元/吨之间,铁矿石2009-2101合约价差主要运行于20—90元/吨之间,铁矿石2101-2105合约价差主要运行于40—80元/吨之间。月间价差的下沿不断抬高。11月以来,铁矿石2105-2109合约价差低位在30元/吨附近,且12月9日以后,该价差逐步走扩,12月21日曾短暂触及100元/吨一带,而后回落至60元/吨附近。鉴于铁矿石中期的基本面尚未变化,后期若矿价回调或进入振荡,在中期基本面和宽松宏观预期不变的情况下,仍可逢低轻仓介入买铁矿石2105合约抛2109合约的套利操作,可参考30元/吨的价差下沿作为止损。考虑到终端需求旺季未至,短期内价差扩大的空间有限,年前或维持30—70元/吨区间内的波动。

图为普氏铁矿石价格指数和铁矿石港口库存走势

图为巴西铁矿石周度发运量移动平均曲线

该套利的风险点在于,12月后铁矿石期货价格加速上涨,但持仓量持续下降,资金退场可能意味着矛盾的减弱。近期大商所出台拟调整铁矿石期货持仓限额的规定,意在控制铁矿石上的炒作热度。此外,自2020年12月22日起,非期货公司会员或者客户在铁矿石期货各月份合约上单日开仓量不得超过2000手。在此情况下,部分获利盘有落袋为安的需求。

英国伦敦等地于12月20日起开始了为期两周的“封锁”措施,海外疫情还存在不确定性。如果经济回暖过程中出现短期的倒退,也将对市场乐观预期造成打击,从而可能导致月间价差波动幅度超预期。

来源:《期货日报》

中国铁合金行业年会--暨 2021年锰铬镍矿石和铁合金市场展望 定于2021年1月15日在北京召开,本届年会将以“促进产业链协同融合、加强产业链安全保障,研判2021年矿石和铁合金市场趋势”为主题,邀请国内大中型钢铁企业、铁合金企业、矿商、焦炭、电极等生产企业,以及物流货代、商检等产业链服务企业、国内外主流锰矿商、铬矿商、镍矿商等行业精英参会,共谋行业发展大计。

----------------------------------扫描二维码报名本次会议----------------------------------

中国铁合金网版权所有,未经许可,任何单位及个人均不得擅自拷贝或转载,否则视为侵权,本网站将依法追究其法律责任,特此郑重声明!

- [责任编辑:wenxin]

收藏

收藏 打印

打印 信息快递

信息快递 行业报告

行业报告 期刊杂志

期刊杂志 企业名录

企业名录 短信彩信

短信彩信 数据定制

数据定制 会议服务

会议服务 广告服务

广告服务 贸易撮合

贸易撮合 企业网站建设

企业网站建设

在线询价

在线询价 联系方式

联系方式

评论内容