2021“绝代双焦” 屡创新高

中国是一个“多煤、少油、贫气”的国家,能源结构的组成决定了我国长期以来生产生活的能源消耗多以煤炭为主。而双焦则在一片上涨的气氛里步入2021年,并在2021年屡次创下历史新高。

据调查数据显示,2021年炼焦煤价格处于十年内最高位,其中1-5月份略低于2019年价格,6-12月份处于十年内历史最高位。

2021年焦炭价格达到十年内最高位,且全年价格均高于前10年的历史同期价格。

据统计2021年炼焦煤价格下行只有两个月份3月份和11月份,其他月份处于上行中,其中8月和9月价格上行幅度最大,达到31.74%和31.7%。

2021年焦炭价格涨跌参半,上行月份5个月,下行月份6个月,10月价格保持平稳,其中最高涨幅在8月上涨32.93%,最高跌幅在11月,下跌39.62%。

2021年炼焦煤价格上涨67.93%

2021年炼焦煤价格基本先扬后抑。年初市场均价1450元/吨左右,年末市场均价为2435元/吨左右,价格整体上涨67.93%。焦煤全年走势一季度相对平稳,自二季度起价格开始上行,主要是受环保检查,产量偏低,下游需求较好提振,价格一路上行。自四季度后期发改委相关干预政策效果显现,煤炭产量有所提升,供应紧张局面有所缓解,煤炭产能得到阶段性释放,价格下滑明显。

2021年焦炭价格最大振幅100%

纵观2021年山西地区焦炭市场走势,可以看出焦炭市场在2021年基本可以归纳为三波行情。其中最受瞩目的当属2021年三季度的这波大涨大跌。但其实早在20年7月延续至21年2月的那波总计15轮的大涨,就已经在21年初时占据了热搜榜首,并在创下了当时的历史新高。下面就以焦炭为切入点,来看一下2021年影响双焦市场的因素有哪些?

第一波行情:2020年7月-2021年4月

2021年初这波行情的伊始,要从2020年7月开始算起,而对于焦化行业来说看到2020年就首先会联想到一个词—去产能。

据统计2020年焦炭行业共计淘汰落后产能6700万吨左右,新增产能近5000万吨,产能减少1700万吨左右。可以说“去产能”是贯穿2020全年的行业热点。进入20年四季度以来焦炭市场一直面临着供应紧张的局面,主要集中在山西、河南等地,在焦炭库存持续低位的情况下,四季度焦炭一直处于卖方市场。

2011年至2021年焦炭价格年度对比

在2月份进入新年之后焦炭市场开始进入提降周期,在节日期间交通运输不通畅导致的焦化企业库存升高以及受山西地区雨雪天气交通管控,还有河北地区环保管控下游开工率下降等多重利空影响下焦化企业库存回升明显。由钢厂主导的第一轮提降开启。4月1日随着第8轮提降的落地焦炭价格重回1880元/吨,累降800元/吨。但就近十年的价格来看,依旧是历年同期的高点。

第二波行情:2021年4月至2021年7月底

进入4月,中央环保督查组入驻山西,受此影响山西地区部分新建焦化项目有焖炉或者减产整顿等现象。限产再叠加当地稳步执行的淘汰落后产能计划,主产区产量有一定下滑,尤其是优质焦供应偏紧。在多重利好的推动下,拉开了年内第二波上涨行情。本轮行情共8轮提涨,湿熄焦累涨840元/吨。在本轮上涨结束后焦炭市场进入了持续约2个多月的震荡盘整期。

第三波:2021年7月底至今

第三波行情持续大约三个月时间,期间共上调11轮,累涨1560元/吨,共下调8轮,累降1600元/吨,三月内最大涨幅为61.78%。从7月底开始的上涨期,涨价逻辑基本上还是围绕着成本和供需展开的。进入8月后焦炭上游焦煤持续供应偏紧,焦化企业采购困难,焦煤价格一路水涨船高。焦化企业被迫限产、转产,厂内焦炭库存多处于低位,供应持续紧张,尤其是部分优质焦供应尤其紧张。进入9月中旬后随着下游钢厂粗钢压减、双控等政策影响下,钢厂产量持续下滑,对焦炭需求放缓,焦炭供应偏紧的局面较之前行情有一定改善,焦炭价格进入高位盘整期。

进入10月北方地区即将进入传统的供暖季,煤炭价格高企已经大幅推高了下游行业的生产成本,对电力供应和冬季供暖产生不利影响。针对上述情况,为做好煤炭市场保供稳价工作,10月19日下午,国家发展改革委组织重点煤炭企业、中国煤炭工业协会、中国电力企业联合会召开今冬明春能源保供工作机制煤炭专题座谈会,研究依法对煤炭价格实施干预措施。发改委更是在两日内连发六文,重点关注煤炭价格及供给保障工作。

动力煤价格一月内下滑57.86%

在发改委的一系列政策干预下,首先做出响应的是期货市场,与煤炭相关的期货品种连续跌停。而现货市场方面只有动力煤首先开始下滑,在一个月内累计下滑了57.86%。

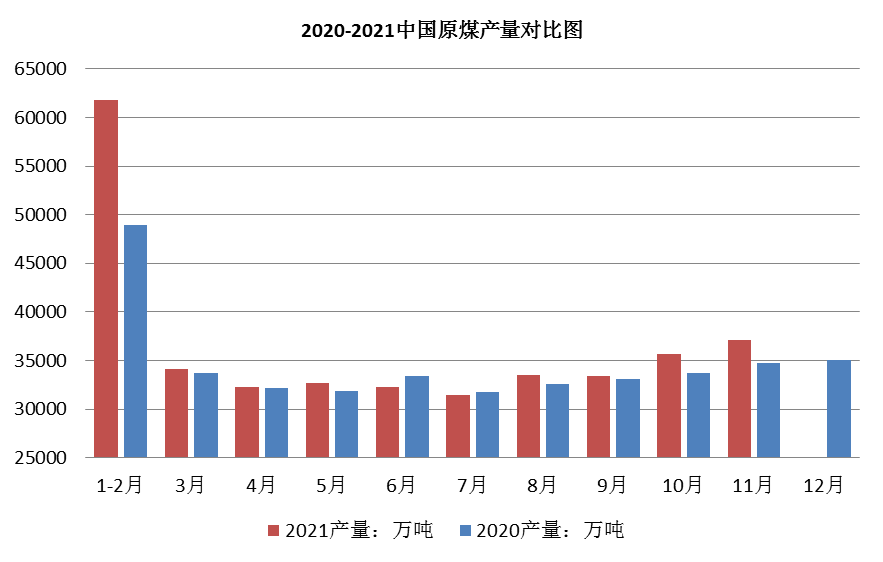

2021年11月份生产原煤3.7亿吨 同比增长4.6%

而产量方面受发改委增产增供举措提振,原煤生产有所加快。随着增产保供政策持续推进,2021年11月份,生产原煤3.7亿吨,同比增长4.6%,增速比10月加快0.6个百分点,比2019年同期增长6.1%,两年平均增长3.0%,日均产量1236万吨。进口煤炭3505万吨,同比增长198.1%。

2021年1—11月份,生产原煤36.7亿吨,同比增长4.2%,比2019年同期增长4.6%,两年平均增长2.3%;进口煤炭2.9亿吨,同比增长10.6%。

焦炭成本压力较大

而炼焦煤市场自10月下旬后主要保持弱势盘整为主,虽然干预政策效果显现,煤炭产量有所提升,供应紧张局面有所缓解,但是在保供政策下环保检查趋严,又加上严禁超产,炼焦煤整体供应仍偏紧。在进入11月后在供应宽松以及下游焦炭需求下滑双重利空影响下,炼焦煤价格才迟迟进入下行通道。

从上述焦煤、焦炭价格对比图可以很直观的发现,焦煤价格下跌的比例、速度及开始时间远不及焦炭。因此造就了焦炭市场极大的成本压力,再此压力下多数焦化企业已经开始主动限产,个别亏损严重的企业甚至不惜焖炉。据生意社调研数据显示,焦化企业的日均产量和产能利用率均为近年来最低位。

2021年11月份中国焦炭产量3385吨同比降17.4%

国家统计局发布数据显示,2021年11月份,全国焦炭产量3385吨,同比下降17.4%;2021年1-11月份,全国焦炭产量42839万吨,同比下降1.6%。从产量统计图可以看出自9月份后焦炭产量持续下滑。

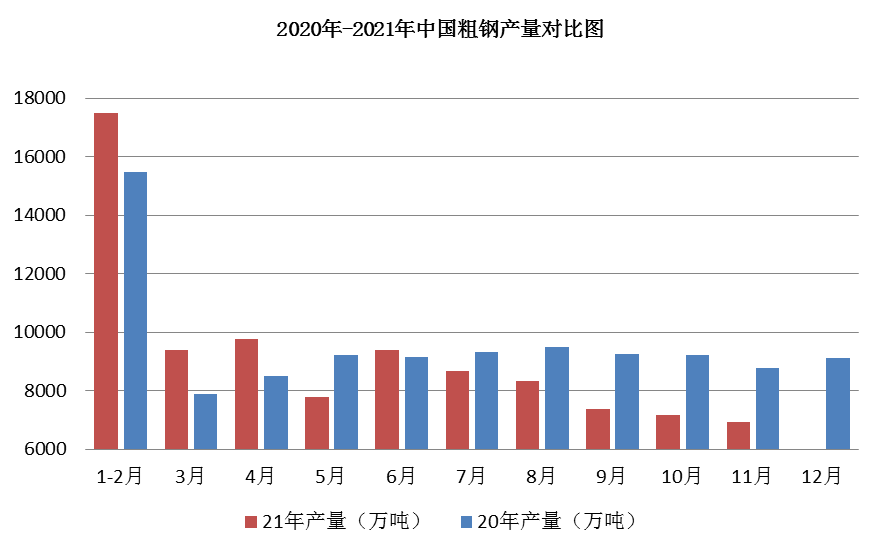

中国粗钢产量连续六个月下滑

而下游需求同样也不乐观,自进入9月份起钢铁行业一直在严格执行粗钢减压政策,叠加能耗双控双重影响下,粗钢产量逐步降低,在进入11月后,钢材市场转入传统淡季,需求乏力,加上天气逐渐变冷,运输受限,需求进一步下滑,国家统计局数据显示,2021年11月全国粗钢产量6931万吨,同比下降22.0%。

虽然焦炭的产量一再降低,但下游需求也是紧跟脚步一再缩紧,即便是焦炭价格一路下行,企业出货情况依旧不理想,焦化企业库存压力依旧较高,随之而来的就是价格的一路下跌,自此本轮行情基本结束,共下调8轮,累降1600元/吨。价格跌回本轮周期的原点2438元/吨。在焦钢企业找到了新的平衡点之后,焦炭价格再次进入了盘整期,并且持续至今。

那么焦炭市场后续会怎么走呢?

目前随着焦化企业的主动及被动限产的实施,焦炭产量下滑明显。焦化企业厂内库存普遍偏低,焦炭局部出现了供应紧张的趋势。而上游焦煤价格在近期略有抬头,焦化企业成本压力预期增加,货紧价高使得近期焦化企业提涨的心态不断增强,虽然国内主产区焦化企业均表示开启首轮提涨,但仅有个别钢厂接受,主流钢厂一直没有回应。

需求方面目前下游钢厂的冬储计划和节日备货计划已经开始启动,对目前的低价焦炭采购积极,已经出现加价采购的现象。综合来看似乎目前市场风向已经向焦化企业倾斜,焦企也具备了涨价的条件,但综合来看焦钢企业目前还是处在一个供需较为平衡的状态,目前钢厂内焦炭库存仍在一个合理区间。随着冬奥会的临近,河北地区限产定会趋于严格,虽然目前尚没有确切的政策出台,但市场预期是比较明朗的。因此焦炭市场本轮提涨落地还是存在一定阻力,预计年内焦炭市场仍将保持稳中偏强运行为主,近期需重点关注相关政策、焦煤价格走势以及下游钢厂实际复产情况。

- [责任编辑:liuzhengrong]

收藏

收藏 打印

打印 信息快递

信息快递 行业报告

行业报告 期刊杂志

期刊杂志 企业名录

企业名录 短信彩信

短信彩信 数据定制

数据定制 会议服务

会议服务 广告服务

广告服务 贸易撮合

贸易撮合 企业网站建设

企业网站建设

评论内容